Получение PI или EMI лицензии для процессинговых компаний сегодня выливается в месяцы ожиданий. Собрав небольшую информацию от клиентов eComCharge (арендаторов White Label Payment Gateway), которые уже получили не только европейские лицензии, но и стоят в очереди за получением лицензий в других юрисдикциях, у нас получился небольшой информационный обзор для тех, кто только об этом задумался. Безусловно, без детального углубления, поскольку получение лицензии все же лучше прорабатывать на пару с юристом.

Наиболее популярные виды лицензии для процессинговых компаний в Европе

На сегодняшний день в Европе платежные компании стоят в очереди за получением одной из двух лицензий (на англ. authorization, т.е. разрешение на деятельность), относящихся к Financial Institution и issued under the PSD2 regulation: PI (Payment Institution) и EMI (Electronic Money Institution).

Каждая юрисдикция в Европе выдает данные лицензии, однако и у каждой юрисдикции существуют свои правила распространения действия лицензий. Поэтому, прежде чем получить лицензию в той или иной юрисдикции, сравните условия. Общие условия примерно одинаковые:

1. PI (Payment Institution) или API (Authorized Payment Institution) лицензия дает возможность компаниям оказывать финансово-посреднические услуги не только в интернет-бизнесе. Например: открывать и закрывать счета; оказывать услуги по пополнению счетов в других платежных системах; выводить средства со счетов физических и юридических лиц; проводить различные платежные транзакции между клиентскими счетами; осуществлять денежные переводы; создавать собственные и привлекать сторонние платежные инструменты и т.д. Компания, которая собирается получить такую лицензию, должна быть зарегистрирована в той юрисдикции, которая выдает PI лицензию.

Уставной капитал PI лицензии, для компании, собирающейся заниматься приемом и обработкой платежей, составляет 125 000 евро. Этот сумма должна быть внесена на банковский счет, открытый в той же юрисдикции, в которой она получает лицензию. Однако финальная сумма капитализации может быть увеличена надзорным органом, после изучения бизнес-плана компании, если он посчитает, что первоначального уставного капитала недостаточно для предполагаемой деятельности.

2. EMI (Electronic Money Institution) или еще можно услышать e-Wallet лицензия дает право на эмиссию электронных денег, позволяет выпускать собственные квазиденьги (quasi money — это денежные средства в безналичной форме, находящиеся на срочных и сберегательных вкладах в коммерческих банках и наиболее ликвидные финансовые инструменты, обращающиеся на рынке). Эмитированные деньги могут быть использованы и вне платежной системы, а также конвертированы в любую другую валюту. Например, PayPal.

Получая EMI лицензию, компания становится почти банком, но без права выдачи кредитов. Компания может открывать субсчета своим клиентам внутри своего банковского счета, создавая таким образом электронный кошелек.

Обычно такую лицензию получают компании, которые планируют создавать электронный кошелек пользователя на сайте с возможностью вывода денежных средств, или же когда валюту кошелька предполагается использовать для взаиморасчетов на сайтах третьих лиц.

Необходимо отметить, что EMI включает в себя все возможности PI лицензии.

Уставной капитал компании с EMI лицензией закреплен в Евросоюзе в размере 350 000 евро. Указанные денежные средства должны находиться на банковском счете компании в течение всего срока действия лицензии, открытом в той же юрисдикции, которая выдала EMI.

Популярные юрисдикции и институты (authorities) для получения лицензии

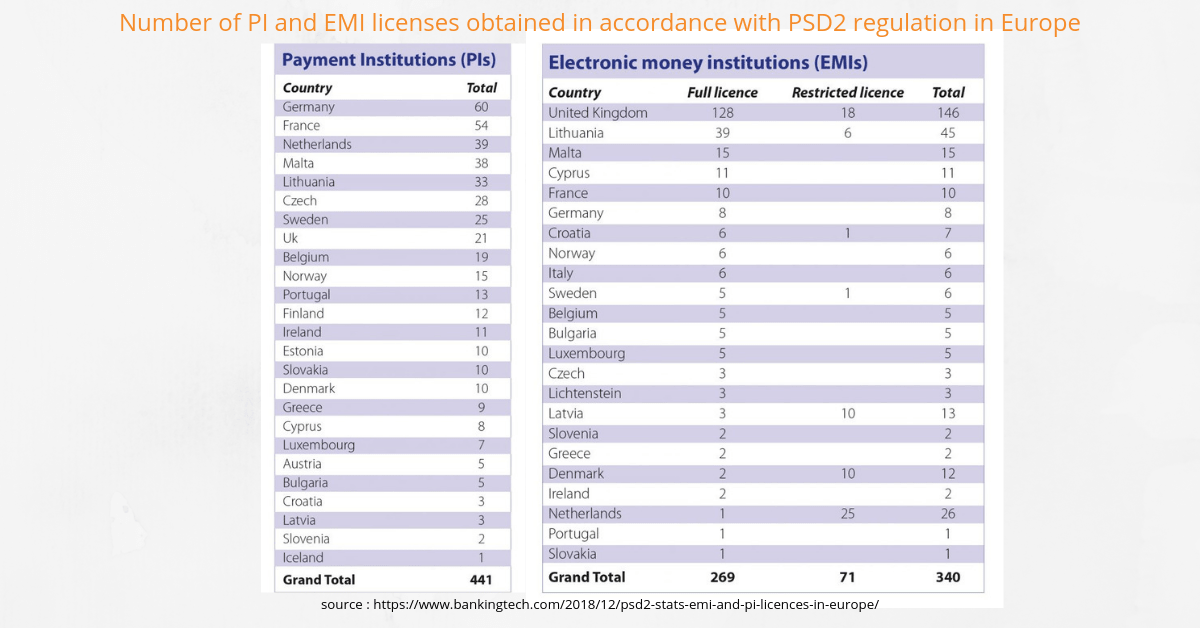

Наиболее популярной юрисдикцией для получения EMI лицензий в Европе является Великобритания. Регулятором финансового рынка в Великобритании является Financial Conduct Authority. Как правило в других европейских юрисдикциях функцию финансового регулятора выполняет Центробанк или специальная комиссия.

Количество PI и EMI лицензий полученных в соответствии с PSD2 в Европе на 10 ноября 2018 года. Приведенные ниже данные получены от регулирующих органов европейских стран (источник https://www.bankingtech.com/2018/12/psd2-stats-emi-and-pi-licences-in-europe/):

Несмотря на то, что PI и EMI лицензии являются общепринятыми в Европе, каждая юрисдикция устанавливает свои правила по условиям ее получения, помимо общепринятых и требуемых PSD2 (наличие софта, процедуры контроля рисков, AML, процедуры идентификации клиентов, технологическая база, segregated client found account, операционные риски и т.д.).

Например, в Латвии уже стало не интересно компаниям получать лицензию в связи с ограничим ее действия только на территории Латвии и работы с резидентами страны.

Кстати, процесс получения лицензии на Кипре сегодня стал не только сложнее, но и сама лицензия уже не так привлекательна. Во-первых, регулятор выдвигает жесткие требования к географической зоне действия компании и к ее клиентам и хочет видеть среди них в основном резидентов Кипра, хотя кипрская лицензия и является общеевропейской (предлагают паспортинг на все страны). Во-вторых, кипрская лицензия не дает возможности подключения к SEPA (межбанковские платежи в еврозоне), тогда как другие страны, например Литва, предоставляют такую возможность.

Если говорить о не европейских юрисдикциях и подобных лицензиях, то стоит отметить, что данный рынок не регулируется так строго, как в Европе, но и сами лицензии имеют другие названия.

Например, в Сингапуре лицензия Stored Value Facilities является аналогом EMI в Европе. Причем в отличие от европейских требований, требования к заявителю в законодательстве Сингапура не так строги. Уполномоченные органы ориентируются на международные стандарты при принятии решения.

Платежная лицензия в Сингапуре выдается только компаниям, зарегистрированным в стране. И Директор и акционер должны быть резидентами. Нерезидентам для оформления компании на себя, потребуется получить вид на жительство.

Получить такую лицензию достаточно быстро и просто. Однако в соответствии с Сингапурской лицензией, компания не может осуществлять услуги резидентам страны. Но данный вид лицензии позволяет компании работать в других юрисдикциях, например, в Азиатском регионе. Под сингапурскую компанию практически невозможно открыть счет в европейском банке (банки считают такую лицензию не достаточной для осуществления такого рода услуг), но возможно это сделать в Азии, на Ближнем Востоке — в Армении, в Грузии.

Кстати, если говорить о европейских компаниях, то PSD2 говорит о том, что могут банки не могут отказать платежным компаниям в открытии счета без каких-либо причин. И тем не менее, открыть и удержать счет в европейском банке для европейской платежной компании довольно не просто.

Стоимость юридических услуг в подготовке документов для получения лицензии варьируется в зависимости от юрисдикции, в которой платежная компания собирается получать лицензию. Если в Литве юристы подготовят вам документы за 20-25 тысяч Евро, то в Великобритании стоимость услуг варьируется от 50 до 60 тысяч евро. При этом, подразумевается совместная работа с юристами. Например, бизнес-план или описание компании за вас юридическая компания не напишет. Что касается сроков, то процесс получения лицензии обычно в среднем длится от 6 месяцев до 1 года.